央行加息生活就毁了吗

2010年加拿大央行利率从0.25%连续加到1%之后,生活好像没有变差,房价也涛声依旧; 2014年和2015年央行两次降息,从1%又降到了0.5%,好像生活也没见有啥实质性好转,房价也没有暴涨。2017年7月12号加息来的太突然,媒体还没来得及吓唬大家,加息就完成了。现在网上,社交媒体,又开始讨论“如果2017年10月央行再加一次息,房价就一定会…”。加息对我们的生活有多重要,房贷加息后,我们的生活真的就毁了?

可以肯定地说“ 央行加息对房价的影响”是一个假命题,因为央行利率对房价没有影响,甚至与已经选择了浮动利率的现有借款人的生活都没有一点儿关系。央行利率,是指央行借给商业银行的隔夜利率,属于短期利率;房贷利率属于长期利率;央行加息直接影响的是现有借款人的浮动利率,而不是月供。只有当浮动利率升高到trigger rate/触发利率时,才会影响月供。 借款人在借款最初期会设定一个月供,是按照贷款批复时的利率,金额,还款期确定下来的。如果借款人选择浮动利率,遇到央行加息;或固定利率到期时续约利率高于以前的利率,月供不变,还款期自动加长,月供中的本金部分减少利息部分增加,只有最初始设定的月供金额低于新利率产生的利息时,银行才要求借款人增加月供。

我们用2年期固定利率举个例子:第一个2年,本金30万,利率2.04%,30年还款期,月供1113元,到期时本金余额是285,176;第一次续约时,继续选择2年期固定利率,利率涨到了2.49%,维持月供不变,还款期拉长为365个月,到期时贷款余额272,288;第二次续约,继续选择2年固定利率,利率涨到了2.79%,保持月供不变,到期时余额260,367,还款期361个月。第三次续约时,只有利率涨到5.129%时,银行才会要求借款人提高月供。 5.129%= 1113 ÷ 260367 X 12。从目前的利率来看,加息加到需要增加月供的程度,还有很远的距离。读到这里,结论已经有了:央行加息,对生活没有有直接影响,只有达到trigger rate 时才会有;央行加息对房价没有影响。下面的内容多为八卦,吐槽,以及背景知识了,有兴趣有时间的朋友可以继续读。

不是一次两次了,华人社区里自诩为专业人士的人写文章“善意”提醒借款人,如果央行加息,家庭债务会巴拉巴拉,房价也会哗啦哗啦。这种别有用心的提醒,不仅没有事实根据,而且违背常理,属于恶意恐吓。希望大家擦亮眼睛:一位带假劳力士表的人,内心不会真实;恐吓来源于懦弱和无知。

央行加息,对房地产的影响,是这些造谣生事的人造成的,而不是央行加息造成的。各国央行的目标通常是控制通胀和促进就业,使用的工具包括货币政策,公开市场操作,以及最后借款人职责。调整利率,属于货币政策,很多人认为央行提高利率是抑制房地产,这种说法应该是没有根据的。德国和西班牙使用同样的货币(欧元),拥有同一个中央银行(欧洲中央银行),货币政策也相同,但是德国的房价在整个2008年金融危机期间非常稳定,而西班牙房价激增的幅度远超美国。因此,这个证据至少说明“货币政策很大程度上导致了房地产泡沫”这一说法不太合理。美联储当年连续17次加息时,只有一次在公开声明中说是针对房地产过热,其他16次都是另有原因,加息导致房地产泡沫破裂的说法有一定道理,但应该不是决定性的,美国次贷危机的本质是一场衍生工具泛滥导致授信风险控制迷失+消费者盲目借贷无力偿还的贷款,造成的,货币政策只是导火索之一。

加拿大央行加不加息不重要,但美国的“缩表”行动是影响加拿大房贷利率的。伯南克在2008年10月把隔夜利率降到0之后,打光了所有货币政策的牌,短期利率降至极限,无法再降,于是开始动脑筋降低长期利率。怎么降低长期利率呢?对,就是量化宽松政策。美联储购入国债和财政部担保的公司债券,用商业银行的储备金支付。市面上的债券少了,价格上去了,债券收益率就下来了,从而导致银行长期利率跟着债券收益率下降了。这样做的结果是:美联储因购入大量债券资产,出现了资产负债表肥大的情况,现在,美联储要把当年买的这些债券放回市场,即,减肥行动,简称“缩表”。我不重复了,大家自己看,把债券放回市场的结果是债券收益率上升,银行长期存款利率上升,银行房贷利率成本增加。美国国债收益率提高,会带动加拿大国债收益率提高。因此,房贷利率,无论加拿大央行加不加息,房贷的固定利率一定会涨,除非美国停止“缩表”行动。估计是不可能的,因为美国人为了既完成“缩表”,又不能推高美元汇率,忙着在全世界各地扇风点火,例如,阿三和中国叫板,金公子和川总互撩,都是在引诱全球避险资金低价购买这批被放回市场的美国债券。

作为普通读者,如果你能读到这儿,说明你有很强的好奇心。这很好,那就请帮我个忙,找你的银行账户经理问一个问题:“我的按揭贷款到期续约时,如果利率涨了,月供变不变?”。有人用这层窗户纸煳弄大家,实在不应该,以后再看到类似央行加息就有多少多少人会还不起房贷的文章,请用鄙视的眼神看一下是谁写的此类文章,哪个不负责的媒体发表的。

王红雨 2017年8月12日夜

专题: RealMaster Hot Forum Articles

梦幻新居突遭枪击!多伦多居民安全能否保证?

房市震荡!业界怒批卡尼预算:“从50万新屋承诺,到10万个工作岗位流失?”

多伦多市长怒斥省府租赁改革!政策越改越乱,租客基本权利被威胁?

安省秋季经济声明即将公布!福特政府能否在贸易战阴影下兑现“收支平衡”承诺?

房大师每日热点精选11/5,带您直击每日经济,政策,房市热点

哈里王子低调现身多伦多!探访加拿大预备役部队,开启两天纪念之旅

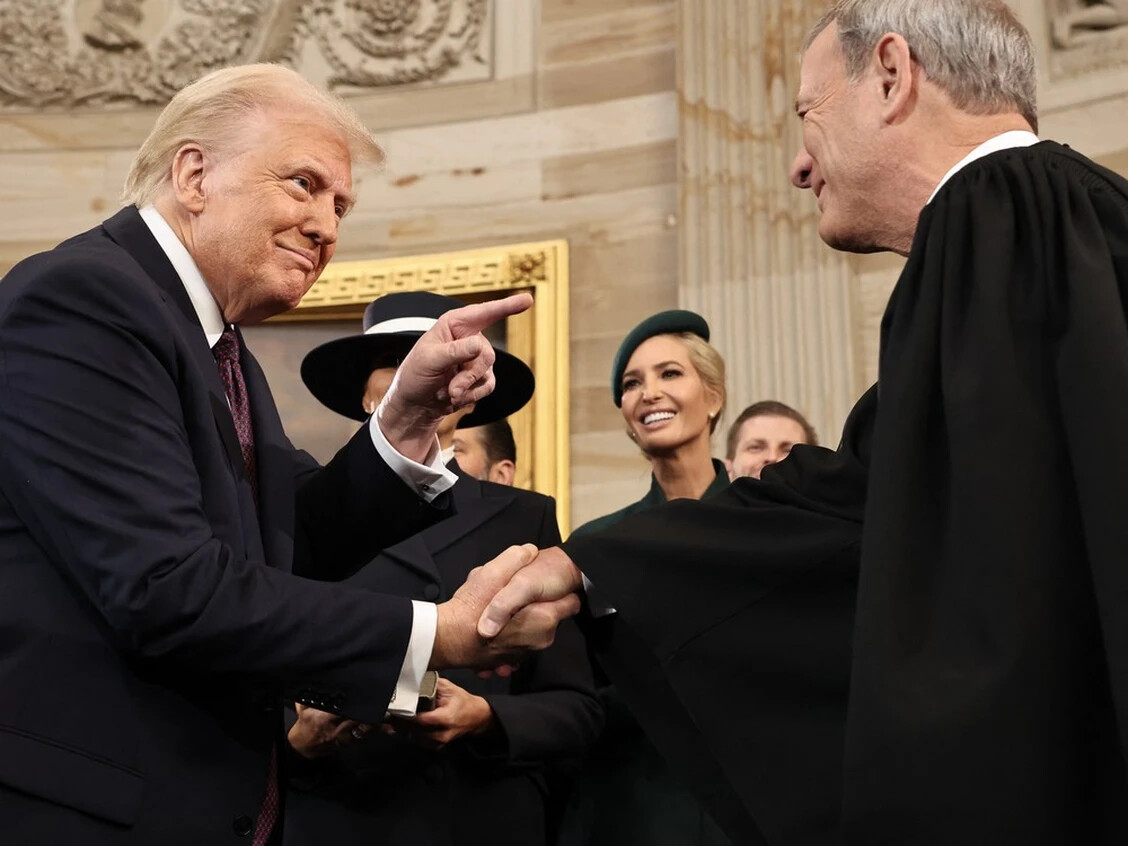

特朗普关税案闹上最高法院!法官当场质疑:总统凭什么能自己加税?

特朗普关税案闹上最高法院!法官当场质疑:总统凭什么能自己加税?

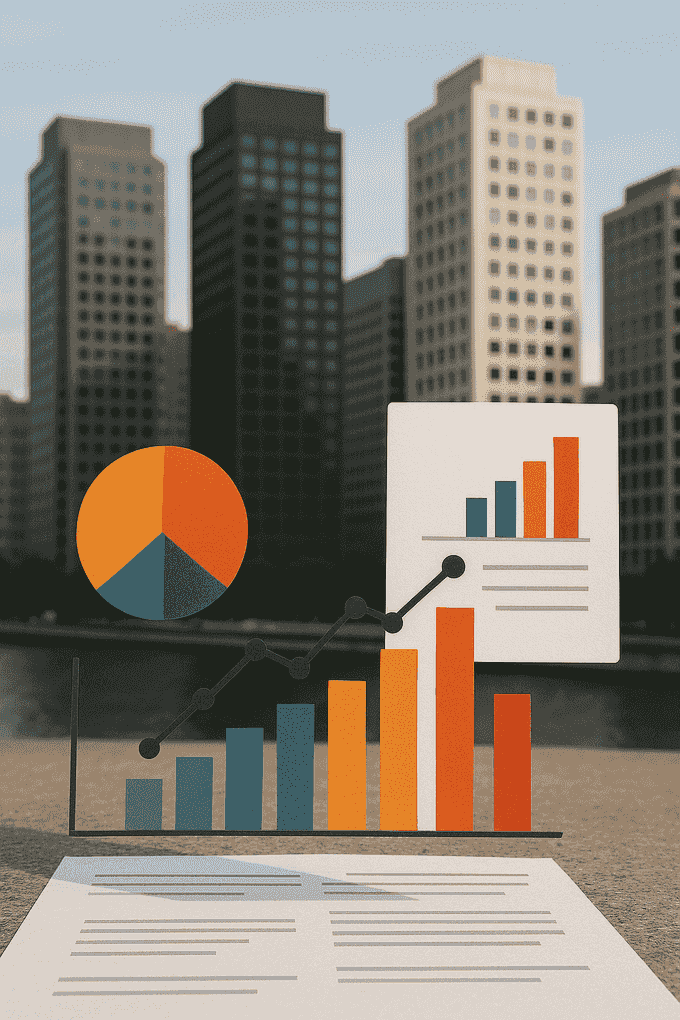

10月多伦多8大热门区域地产报告详细分析,谁才是10月房市最大黑马?

多伦多雪灾应对预算吃紧,市府放弃1.3亿改造方案,转向“小步快跑”改革?

多伦多雪灾应对预算吃紧,市府放弃1.3亿改造方案,转向“小步快跑”改革?

卡尼的“世代投资”真能重塑加拿大,还是让年轻人背上更重债务?

卡尼预算能否让加拿大房市止跌回稳?哪些政策会真正“落到房价与房租”上?

多伦多地产局10月数据出炉!房市“遇冷”,销量同比暴跌9.5%,房价要继续跌吗?

联邦预算将设立500亿加元基础设施基金,聚焦住房与交通发展?

评论 24

Sabrina

Aug 13

写得有对有不对,五大银行自央行加息后马上prime跟涨,直接影响到抵押贷款(line of credit)...怎么可以说不影响生活?

红雨

Aug 13

如果有无抵押的信用额度,赶紧还上吧。房屋做抵押的额度,如果是first charge 的,可以转成固定installment 的还款方式。总之,活人不会被央行加息憋死吧。

xier

Aug 13

不用讲那么多,一涨息一些人的renew都完不成,而且银行房屋评估立马下降,更多人买不起了,房价自然下跌,一跌更多人就更不敢买了,都是一环扣一环的

红雨

Aug 13

续约的时候,银行只看借款人过去还款记录,不看房价,不看收入。续约时即使利率涨了只要没到trigger rate ,月供都不变。房价跌出啥样都行,只要按时还款即可。

晓哥

Aug 13

房价跌了,对生活影响还小么

红雨

Aug 13

我的自住房和投资房都涨了。你的呢?

xier

Aug 13

都是去年底进仓的吗?

xier

Aug 13

我15年底进仓的,三月份涨20万,现在只涨9万,是涨吧,那我该不该卖呢?同样的别人挂了二个月也没卖掉。那我还是再买,来平仓?😳

红雨

Aug 13

不卖。

多多

Aug 13

现在申请房贷固定贷款利率就是涨到2.8%了啊,怎么不影响?过去的尚未到期固定利率不影响而已。还贷可是真金白银拿出去,投资性房产,就是影响现金流,除非未来就是看涨,现在赔也不在乎

红雨

Aug 13

利率涨了,而且还会涨,加拿大正常的房贷利率4.5%。利率早晚会回到正常,别着急,2.8%绝对还是低利率。 利率涨了之后,月供没变,不影响现金流。利息支出肯定是增加了,你报T776的时候,用于抵租金收入的利息支出部分也增加了,所以净租金收入会降,所得税金额也会降。最终你的回报要看你家的税阶了,实际收益不一定差了。

Sabrina

Aug 13

利率涨了,贷款利息一点会涨,到时候房价就不得不跌

红雨

Aug 13

好吧,你等着利率涨了以后再买房吧。

月有陰晴圓缺

Aug 13

利息上涨对房价的影响肯定是有的。首先利息的上涨, 新的贷款申请者能负担的房贷额度减少。 其次,Stress Test基于的贷款利率也会上升,银行能贷给申请者的额度也会减少。 另外,在一个利息上涨的环境中,购房者的预期也会发生变化,减少杠杆, 还有很多其他因素,敲字实在太麻烦.....

红雨

Aug 13

银行用的qualifying rate 是5年固定利率,和央行加息没关系。相反,当央行加息时说明就业状况良好,央行要防止通胀,这个时候房价会涨,不是跌。

月有陰晴圓缺

Aug 13

An interest rate hike affects fixed-rate mortgages, too. Fixed-rate mortgages tend to follow bond yields, the amount of return investors realize on bonds. But investors’ expectations about what the BoC will do with its key rate affect bond yields. Therefore, indirectly, an interest rate hike has implications for fixed-rate mortgages, too.

红雨

Aug 14

央行利率是短期利率,对债券的长期利率几乎没有直接和间接影响。美联储在2008年10月降央行利率降为0之后发现,没有对债券利率产生影响,所以才开始债券回购,即,量化宽松政策。现在联储加息,同时缩表,是要把短期和长期利率都恢复到正常水平。本文后半部分讲的就是长短期利率的问题。

还有良知的大哥🔥

Sep 6

总之利息涨了,买房还款自然要多付些,多付多少,当然每个人的情况都不同。也许对有些人来说,这点加息不算啥,但肯定会有人觉得的有负担。没人喜欢多付钱,这是肯定的。对于多伦多已经下滑的房市肯定是负面的影响。实际上很多朋友也不是说要等到多低价才买,很多都根本买不起了,价格太高,也贷不出这么多款,所以就等吧。反正早就买不起了。真的大泄就算中奖了。

红雨

Sep 6

央行加息0.25%,对现在选择浮动的借款人的影响:月供不变的情况下,原还款期自动延长1年;月供中,每月、每10万贷款,利息支出增加20.6元,本金减少21.57元。对策:加速偿还本金。

每10万元贷款,加速偿还本金2700元,即,加速还2.7%的本金,即可消除加息影响。本金是早晚要还的。加速还,可以有效节省利息支出。投资房,不必着急加速还,因为利息支出可以抵税。自住房建议加速还款。

海外华侨

Sep 12

这个帖子真热闹,房产行业的从业人士说不涨没影响,其它行业的人士说房价要降有影响,到底有没有影响,等两个月看看不就知道了,何必在这里猜呢?