加拿大抵押贷款和住房公司(CMHC)在2018年推出了压力测试, 主要针对首付20%以上的房屋贷款人,故又称为B-20新规。规则要求,银行必须测试在合同利率基础上再追加200个基点(或2%)的利率时,借款人偿还抵押贷款的能力。

压力测试将大量买家拒之门外,但是买房的刚需是真实存在的。

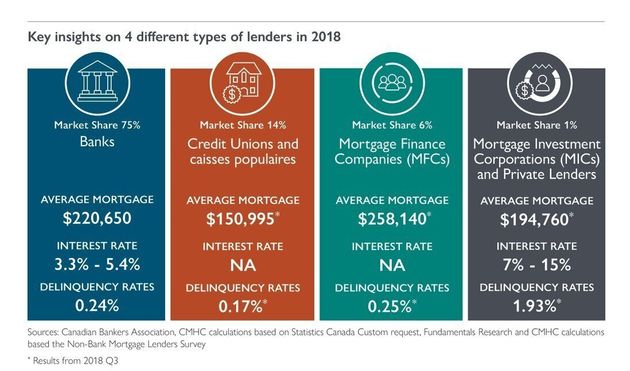

Huffpost报道,找私人贷款机构的买家比例大量上升,从2018年第三季度的1%上升到最后一个季度的7%。

私人贷款:上车容易下车难

CMHC的报告将这些未被规管的机构称为MICs(mortgage investment corporation)。如果以2018年第三季度资料为例,它们虽然只占按揭市场份额的1%,但按揭利率高达7-15%,大大高于各大银行3.3-5.4%的利率。

私人贷款拖欠率惊人

除了利率水平高的惊人之外,MICs借款人的拖欠率也非常高。根据监管机构对MICs所进行的追踪,找MICs的借款人更容易陷入债务困境,因其拖欠率几乎是主要银行和信用机构的8倍之多,前者为2%,后者则只有0.25%左右。

加拿大经济学家早就指出,由于压力测试新规实施之后潜在买家从正规银行借贷更难,于是这些人就寻找贷款门槛更低,要求并不严格的私人贷款者。一旦这些私人贷款者遇到麻烦,他们又缺乏银行所持有的资本缓冲,不仅会给房屋买家带来很大风险,而且会影响金融系统以及房市的稳定性。

如CIBC银行副首席经济学家塔尔(Benjamin Tal)就指出,实施压力测试的结果之一,就是把借贷人从受规管的银行和金融机构赶到不受约束或少受约束的机构,让后者几乎成了一个黑市,也把借款人置身于更大的金融风险之中。

他说他本人是支持压力测试的,但现在是时候做出改变了,压力测试的条款不应该太死板,而是应该更加灵活,要做出调整以适应利率变动及市场状况。

压力测试首次放宽!贷款利率下降至5.19%!

7月17号,加央行终于放宽政策,把贷款利率从5.34%降到了5.19%,该消息一经放出就在朋友圈疯传,大家终于迎来了压力测试放宽的一天。

贷款利率下降意味着什么?本次降息可以提高贷款能力1.6%

据专业人士测算,以贷款50万来说,降低了0.15%让购房者的负担能力提高了1.6%左右。

以一名年收入为5万元的贷款人而言,如果他以20%的首付、还款期30年买房,那么在新的测试率下,他能购买比以前贵4000块钱的房子。如果他年收入是十万元,则能买下比之前贵8300块钱的房子。

各地的房地产业内人士显然早已经对此迫不及待了。这两年来,贷款压力测试宛如“釜底抽薪”,不知道将多少潜在买家挡在了房市的大门外,令全国大多数地方的房市都出现了疲软。房地产协会的报告显示,BC省2018年的住宅成交量因压力测试政策而减少近1/3,而安省的住宅市场损失超过5亿元。

安省地产协会(OREA)的行政总裁胡达克(Tim Hudak)一再呼吁联邦当局,放宽收入压力测试,更要求对于那些更换贷款机构重签按揭房贷的人取消压力测试。

胡达克称,该协会“极力”不同意关于续约的压力测试,房贷收得越紧,首次买房者就越难入市。

如果央行果真听从了业内的建议,在将来继续调低压力测试利率,本国房地产市场将有望进一步复苏。