2025年12月GTA房地產市場總體分析報告:庫存高位、成交放緩

一、整體市場表現

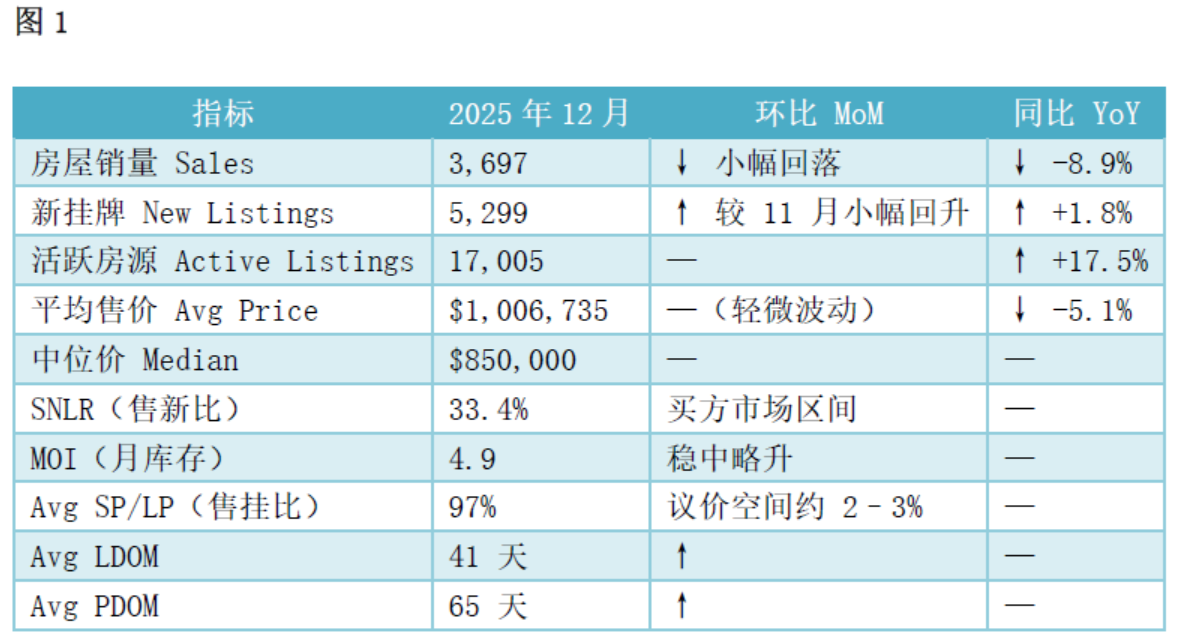

2025年12月,GTA 房地產市場繼續處於 成交回落 + 庫存維持高位的弱穩結構。受到經濟不確定性與購房信心不足影響,當月成交量 3,697 套,同比下降 8.9%,但新掛牌仍維持在 5,299 套 的相對高位,使得買方在議價與選擇上依然占據優勢。

平均售價降至 $1,006,735(YoY -5.1%),MLS HPI 同比下跌 6.3%,顯示價格仍在緩慢回調過程中。不過市場並未出現急跌跡象,而是呈現 “價格下移 + 成交節奏放緩” 的磨底態勢。

活躍房源升至 17,005 套(YoY +17.5%),MOI 來到 4.9 個月,整體市場仍偏向買方區間,但不同區域之間的分化日益明顯 —— Durham & 東區成交較為活躍,而 York / 豪宅板塊去化壓力仍然較大。

二、核心數據速覽(All GTA)

核心數據解讀:

從 2025 年 12 月的整體指標來看,GTA 房市呈現出 “成交走弱、庫存高位、價格磨底、結構性分化” 的典型弱穩態特征,各項數據之間形成了較為清晰的邏輯鏈條:

1.成交量下行 → 買方議價能力增強

當月成交 3,697 套,較前期水平明顯回落,反映出在冬季季節性因素與高利率環境疊加下,市場交易意願進一步減弱。

買家更多采取 觀望—比較—延長決策周期 的行為方式,成交節奏隨之放緩。

2.庫存仍在高位 → MOI 上升但未進入失控階段

活躍掛牌 17,005 套,雖然較秋季高點有所回落,但仍明顯高於曆史常態,

促使 MOI 升至約 4.9 個月。這一水平意味著市場仍偏向買方,但供需關係並未出現失衡式惡化,更接近 “緩慢消化型庫存”,而不是斷崖式積壓。

3.DOM 全面拉長 → 市場從“價格競爭”轉向“時間博弈”

LDOM 上升至 約 41 天,PDOM 接近 65 天,表明交易從“快速匹配型市場”轉入 “耐心交易階段”,買家掌握更多議價與篩選空間,賣家若堅持過去價格周期的心理預期,則需承擔更長上市周期。

4.價格維持弱勢震蕩 → 市場更偏向“緩慢出清”而非急跌

平均價格約 $1,006,735,整體波動幅度有限,價格下調更多通過 延長 DOM + 個案議價 的方式體現,而非以 整體價格快速下修的形式集中釋放。

這說明市場仍具一定 “價格支撐底線”,但缺乏推動上漲的流動性動力。

5.結構性分化顯著 → 不同區域 / 房型處於不同周期階段

從 MOI 與 DOM 對比來看:

剛需 & 入門板塊 → 去化韌性較強,成交承接能力更穩定

高價獨立屋板塊 → 庫存壓力集中,調整周期更長

公寓市場 → 整體處於 弱平衡狀態,但內部差異明顯(核心區 vs 投資集中文化區)

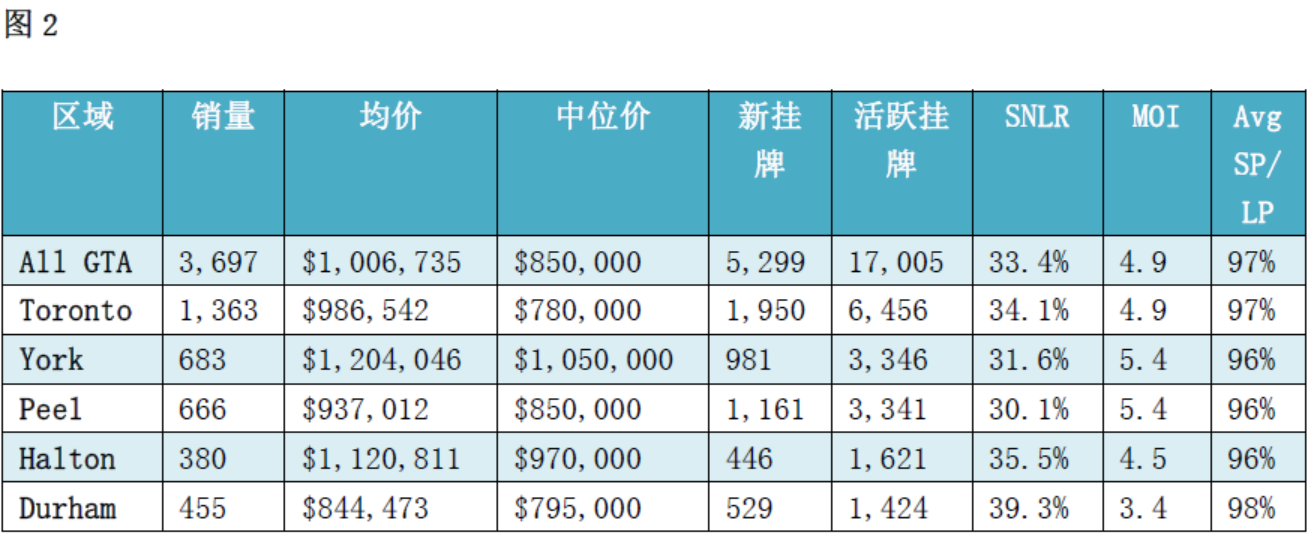

三、GTA 五大核心區域對比

區域市場分析:

• Durham 去化效率最高 → 仍偏賣方/偏平衡市場

• York / Halton 高價區庫存壓力更為明顯

• Toronto 內部板塊 分化顯著 → 東區更活躍

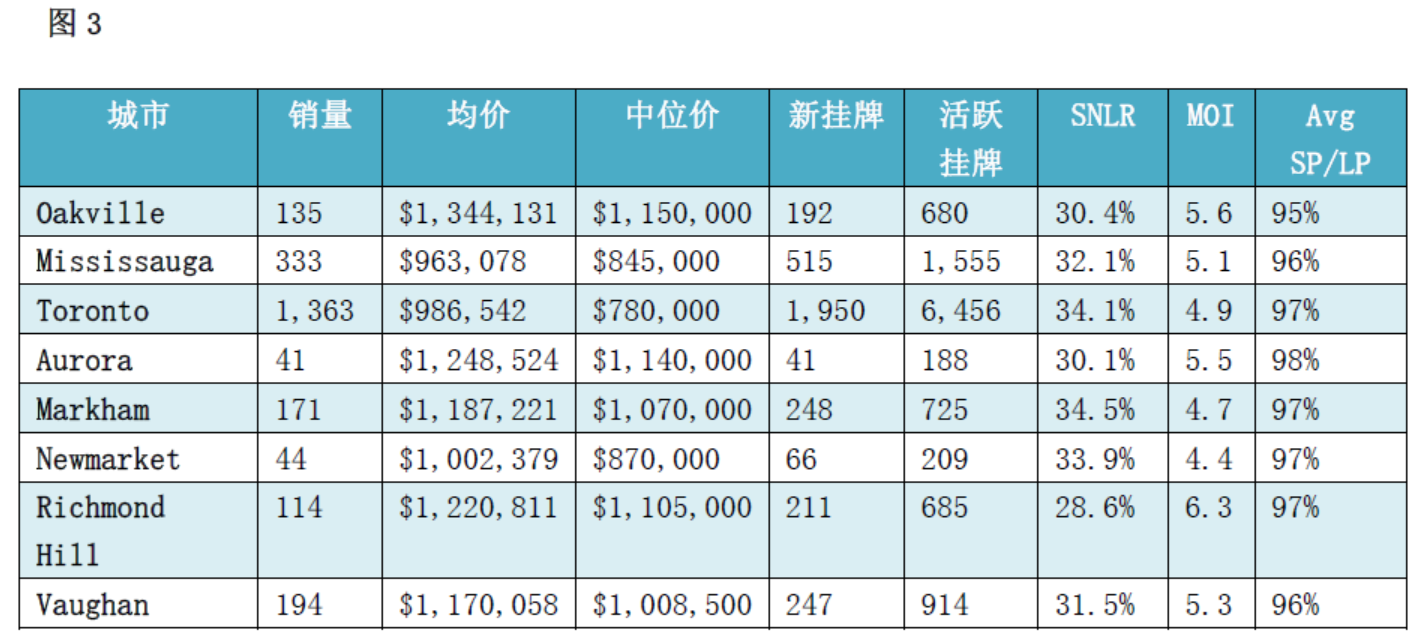

四、GTA 8大重點城市

圖3

城市數據解讀:

• Richmond Hill / King 等板塊 MOI 高 → 豪宅市場去化慢

• Markham / Vaughan 成交結構相對穩定

• Newmarket 仍為 剛需/改善型需求集中地

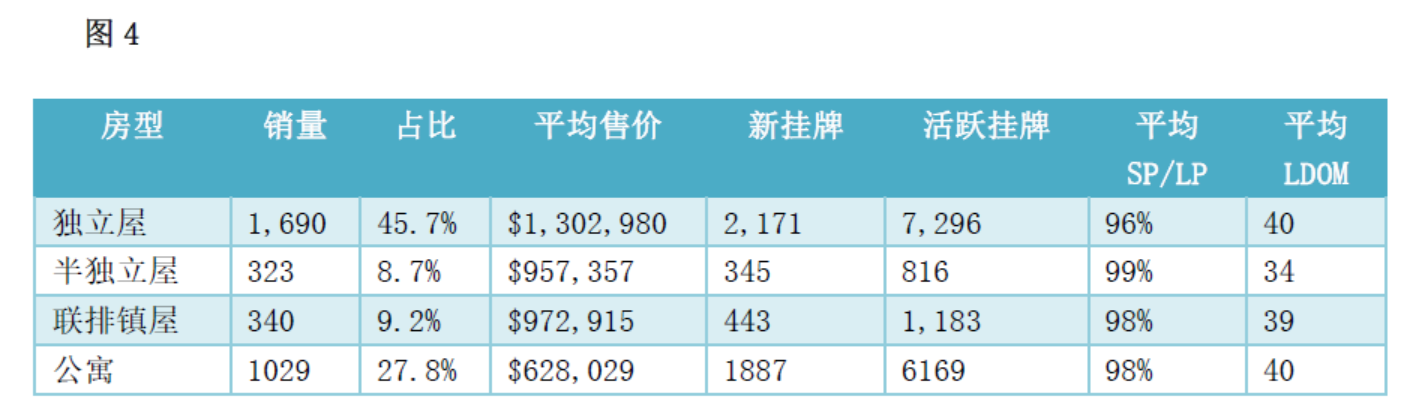

五、房型表現

獨立屋:銷量占比最高,但庫存與 MOI 壓力集中在該板塊

獨立屋仍是 GTA 市場的成交主體(占比約 46%),但同時也是庫存體量最大、去化壓力最集中的房型。由於總價高、對利率更敏感,買家入市更為謹慎,成交節奏偏慢,市場表現為 “價格相對穩定、時間成本上升”——價格調整更多通過 個案議價 體現,而非全面性下調。

半獨立 & 聯排:改善型與家庭型需求支撐,成交效率領先

這類產品在 空間與總價之間形成平衡,受到改善型與家庭型買家青睞。

數據表現為 SP-LP 較高、LDOM 較短、成交更快,屬於當前周期中 韌性最強的細分板塊之一。

公寓:入門與投資需求主導,整體處於“弱平衡—輕微買方區間”

公寓需求以 首次置業與現金流敏感型買家 為主,在高利率環境下部分需求從獨立屋與鎮屋回流至 Condo,成交占比提升、流動性保持穩定,但 價格彈性仍存在,內部板塊分化明顯(核心區優於投資型集中區域)。

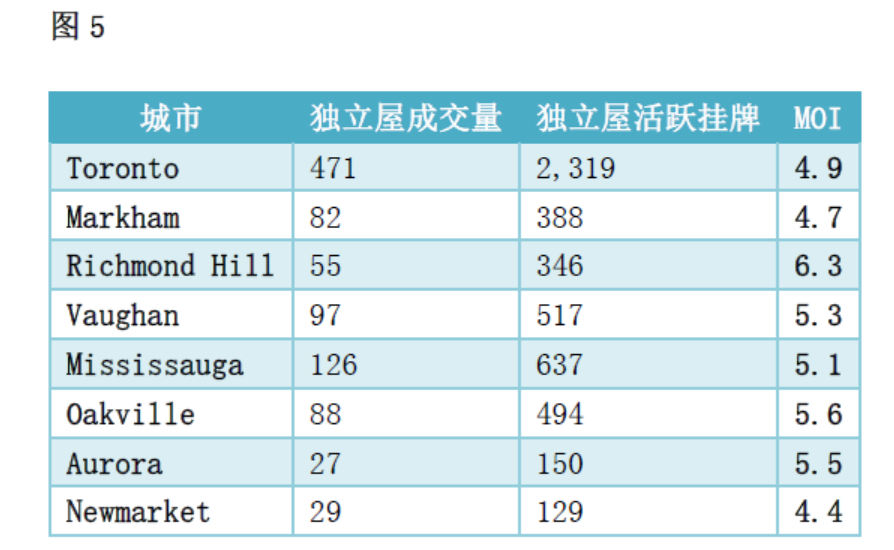

六、獨立屋 MOI 專項(重點城市)

庫存壓力最大:Richmond Hill (7.0) 和 Vaughan (5.6),獨立屋去化周期最長,是典型的深度買方市場。

庫存壓力相對較小:Toronto (3.8) 和 Markham (3.7),雖然仍屬買方市場,但供需關係在所列城市中相對最健康。

其他城市:均處於4-5個月的庫存區間,表明獨立屋市場整體供應充足,買方擁有較強議價能力。

七、市場總體判斷

1)成交進一步回落 + 價格繼續在“磨底區間”震蕩

12 月成交從 11 月約 5,010 套回落至 3,697 套,受季節性淡季與高利率環境影響,市場活躍度走弱。

全區平均成交價約 $1,006,735,與前月相比僅小幅波動,說明市場並未進入加速下跌階段,而是繼續在低位區間緩慢磨底。

2)庫存仍在高位,但總量已從前期高點明顯回落

12 月活躍掛牌約 17,005 套,較秋季集中掛牌階段有所回落,但仍高於曆史中樞。由於成交同步減少,MOI 小幅抬升至 4.9 個月,整體依舊處於買方市場區間,可視為庫存結構處於**“軟著陸過程”**,但買方議價優勢仍然明顯。

3) DOM 持續走高,價格博弈進入“拉鋸期”

12 月 LDOM 升至約 41 天,PDOM 接近 65 天,掛牌與成交之間的時間明顯拉長,買家議價與比較空間增加,部分賣家仍依賴舊價格心理錨點 → 導致成交節奏拖慢,市場呈現出 價格理性、交易節奏變慢 的特征。

4)公寓與中低總價產品繼續支撐成交

在高利率與月供壓力下,需求進一步向 Condo Apartment 與 Townhouse 傾斜。12 月公寓成交占比接近 三成,核心區與交通便利社區流動性相對更好。

對 剛需及長線自住買家 而言,當前公寓市場具備一定價格與選擇空間優勢。

5)高價獨立屋板塊去化壓力仍然突出

高價區域(York / Halton 部分板塊)MOI 多數在 5–6 個月以上,

庫存高、DOM 長 → 調整周期明顯更長。

在利率未明顯回落之前,該板塊成交節奏與價格變化更多取決於賣家對現實的接受程度。

八、買賣雙方策略建議

對買家

若為首次置業或預算有限,可優先關注 Condo Apartment + Townhouse;

在 Toronto 東區、Durham 與部分 905 社區仍能找到性價比較高的房源。

面對 DOM ≥ 30–40 天 的房源,通常存在 1%–3% 合理議價空間(高價獨立屋議價彈性更大)。

若計劃在未來 1–2 年內換房/改善,當前階段可借助

高庫存 + 長 DOM → 拉長看房周期,並提前規劃 2026 可能降息環境下的貸款策略。

對賣家

定價需緊跟 近 1–2 個月真實成交,避免以過去行情為定價錨點;

建議掛牌價 略低於可比成交(約 -1% ~ -2%),以提升曝光與帶看效率。

在買方市場中,展示質量影響被放大:

布置、攝影、文案、線上呈現質量將直接影響成交速度。

對高價獨立屋賣家而言,應預期 更長 DOM / PDOM,

提前規劃現金流與時間表,避免“長期僵持、不願降價”的被動局面。

九、市場展望

短期(未來 1–2 個月)

市場繼續處於 冬季淡季 + 高利率 環境

成交量或維持低位

價格以 磨底 + 小幅波動 為主

中期(2026 上半年)

若經濟與就業穩定

利率預期逐步轉向

觀望買家可能重新入市

預計 公寓與鎮屋 將率先恢複活躍,其後才會逐步傳導至部分獨立屋板塊。

對中長期投資者而言,當前階段的 高庫存 + 長 DOM + 價格回調

反而提供了一個更具議價空間與結構性機會的窗口期。

來源:https://trreb.ca/wp-content/files/market-stats/market-watch/mw2512.pdf

如何使用房大師查詢多倫多成交房源

STEP1: 進入房大師首頁,點擊成交

STEP2點擊右上角城市 點選多倫多