如何计算房地产投资回报率

Alex Qiu2019-5-17

一

房地产市场和股票市场一样,有很多的数据和指标,可是用数据、K线作为依据,既做不好股票投资,也做不好地产投资。我身边地产投资比较成功的人,既不看数据,也不看指标;总盯着数据,算呀算的人还真没有投资回报丰厚的。投资股票的人,上瘾一样地每天听股市新闻,有人甚至离不开彭博资讯,而不看股市涨跌信息的巴菲特,却是全世界独一无二的股神。看地产数据最频繁的人,通常是没买房的人,搞不清真正需要关心些什么,除了日日夜夜盼着房价下跌之外,就是找各种数据来看。为了迎合这种需求,一些地产经纪很殷勤地提供这些数据,例如,上个月二手房成交量和平均成交价,价格与去年同期的对比,各类房产平均挂牌时间的变化等等。其实,房地产的交易数据,一点儿用处都没有,和股票的K线一样,是历史交易数据,上个月的数据说明不了这个月或明天要发生什么。一直特别关心房地产数据的,是一套房子都没有的人;偶尔关心房地产数据的,是最近要卖房或买房的人;几乎不关心房地产数据的,是成熟的房地产投资者。引用一下《中产阶级如何保护自己的财富》一书“房产投资行业的禁忌”章节的一句话来说就是“账算得越细,钱输得越多”。用冯仑在《岁月凶猛》一书中的说法就是:整天对房地产市场的冬天忧心忡忡的人,最后都死在了冬天里。房地产数据,有用的很少,我把自己常看的数据告诉大家。房产投资回报率,不用总是斤斤计较,有个大数即可,把我经常参考的,比较粗放的几个指标也介绍给大家。记住,如果数据和公式真的很重要,这个世界的首富应该是位数学家,而事实并非如此。人类能算出火箭的运行轨迹,并把卫星成功地送入指定地点,但没有人能算出来下周一道琼斯工业指数收盘时的价格。什么原因呢?奥派经济学认为,经济活动中,只有人的行动才能做出经济决策,每个人,每分每秒都在做着决策,请问数学家,该如何计算股市中所有人的行为结果呢?牛顿曾在南海泡沫时输掉了衬衫,事后他说:我能算得出天体运行,但我算不出人性的贪婪欲望。投资,乐趣就在于,人性的不可知,无法算,否则数学成绩好的同学都发财了,而我等碌碌之辈岂不一辈子受穷?

01 加拿大房地产投资者需要关心的数据

我一点儿都不关心房地产交易数据,是因为经济学的200多年研究中,从来没有发现需求量的决定因素是什么,因此也没法预测需求量,上个月的房地产交易数字,是已经看到的需求量,不代表这个月也是这么大的需求量。换句话说,市场上一定有需求也有供给,但就是不知道具体的需求量,原因上面已经说了,只有人的行动能做出经济决策,每个人、每个家庭什么时候决定买房,买多少钱的房子,买哪里的房子,谁都预测不到,因此,交易数据是毫无用处的数据。香港2013年,有一个新楼盘发售,超额认购50倍,100个单元,500人申购,突然,政府宣布了推出非居民买家税,结果呢?最终卖出了50套,恐惧吓跑了450人。需求量这个东西,建立在人性上,贪婪还是恐惧,瞬间发生变化,因此看着K线预测需求量,完全不靠谱,

每四年,加拿大进行一次人口普查,最近的一次是2016年的人口普查,数据及分析陆续在2018年底之前已经公布。房地产,长期看人口,中期看土地,短期看金融。人口数据的变化,关系到加拿大房地产市场的发展。2016年人口普查,加拿大有3520万人口,家庭数量1410万户,即,每户2.5人,全国950万户家庭有自己的自住房房,占家庭总数的67.8%,多伦多房屋自有率66.5%。大多伦多地区非居民拥有房产的比例3.4%。2011年到2016年,加拿大人口增长5%,在大都会中,多伦多的人口增长最快,增速为6.2%。多伦多的人口数量从1976年超过蒙特利尔之后,一直是加拿大第一大城市,而且人口增速在加快。根据上面的数据,加拿大的多伦多是房地产投资的首选之地。

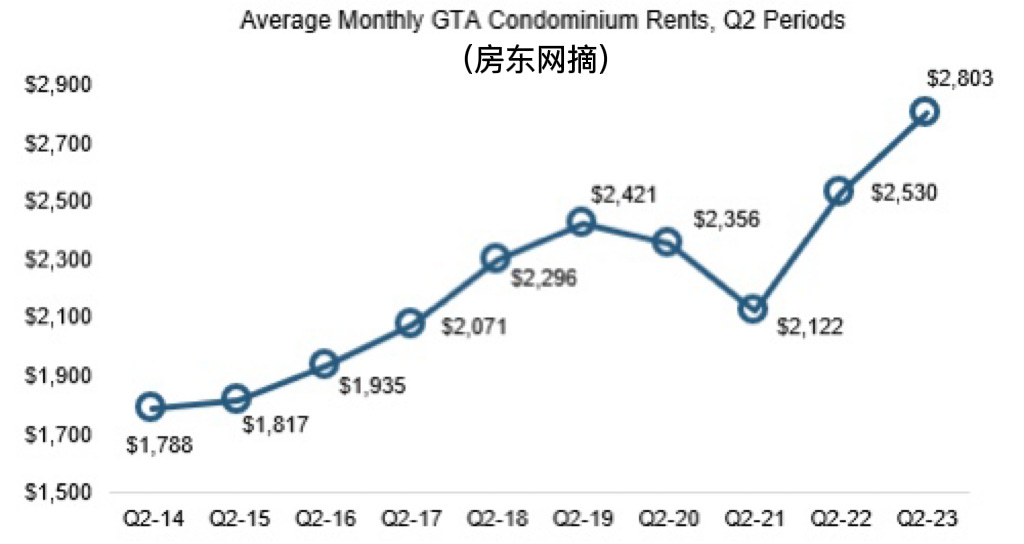

中期看土地,土地供应量如果缺乏弹性,说明房价会持续上涨。供应量,一是看新房的投入使用数量,二是看租房市场的空置率。每年,我会对比一下新房和二手房的成交数据。二手房的交易量只是存量房屋的易主数据。新房的销售数量,反应的才是房屋供给量,如果供应量小于人口增加,房屋会供小于求,推高房价。另外,新房就是期房,即,期货;二手房是现房,成交价是现价。如果期货价格比现货价格高很多,可以说明未来房价的走势是上涨。从数据上看,大多地区新房的增量没有跟上人口的增加。房产数量的供应情况,从租房市场的空置率也能反映出来:大多地区房屋空置率从正常的4%已经下降到了1-2%,而且过去5年都是如此,空置率已经降无可降。低空置率导致了租金加快上涨,2018年部分地区租金年涨幅达到了10%。

短期看利率。我个人对利率的看法是:央行调整短期隔夜利率的能力比较强,也容易,但对于长期债券收益率,控制起来难度非常大,尤其是采用了QE之后,再想加息就特别难,例如,日本是在2001年最先使用QE的,18年来一直试图加息,但每次都失败。美国2009年使用QE来降低长期利率,如今加息遇到了巨大的阻力。如果未来3-5年仍然处于低利率,那么借贷才是积累财富的途径。

02 被误解的流动性和现金流

房地产投资,经常被诟病的两个问题是:1)流动性差;2)没有现金流。先说说流动性问题,如果你的支票账户里长期保持着5万元存款,同时持有300万房地产,你觉得流动性差吗?要不要一定持有300万的股票或债券才算流动性充足呢?流动性,足够即可。现金流的问题就更有意思,不知道哪来的理论,认为投资房地产一定要有正的现金流。投资股票的时候考虑现金流问题吗?一只很好的成长股,分红很少但价值增长很快,也是值得投资的。“现在房价太贵了,买多伦多市中心的投资房,没有现金流,去卫星城去买房吧。”这是TOTALLY 错误的思想。负现金流=首付的分期付款。同一处房产,如果20%首付,负现金流,每月要倒贴300元;如果首付30%,每月收支平衡,很显然,每月倒贴的300元就是首付款30%和20%之间的差额所导致的追加首付款造成的。如果存在负现金流,银行还能批给你贷款,说明你已经极大地运用的银行的杠杆。“XX市的房地产非常适合投资,因为有正现金流。”这是纯粹的误导。地产投资的本质是:利用杠杆持有房产,不断加按贷款,从每一块砖里提取资本,购买更多房产,再提炼,再购买的一个过程,与租金是不是有正现金流没有一毛钱关系。投资的目的是获取财富,没有谁是靠租金,靠正现金流积累财富的。租金收入再加上能力范围内的首付追加,能够持有房产即可。过度追求正现金流就是把方向搞错了,是大问题。塞缪尔巴特勒有句名言:“母鸡仅仅是一个鸡蛋制造另一个鸡蛋的方式”。我们要的是鸡蛋,如果你抱了一只公鸡回来,能下出蛋呢?正现金流不仅不是必须的,对很多家庭还是负担:所得税的税率有可能因为地产投资收入而被抬高。

民用物业,在评估房产市场价的时候,参照的是周边近期售出的房产价格。对于民用物业的投资者来说,提高租金并不能提高房屋的市场价,保护好社区环境才是提高房价的正确方式。

商用物业,评估房产市场价的时候,参照的是该物业的租金水平和空值率,通过提高租金并降低空置率,就可以提高房价。“现金的现金回报率” =年现金收入首付款。经常被用于商业地产的投资回报计算。年租金现金收入10万,首付款100万,现金的现金回报率是10%。在商业地产投资中,这个指标在10%到20%之间,越高越好。在加拿大,因公司的所得税税率低于个人税率,因此商业地产投资,追求现金的现金回报率是合理的。

03 可供借鉴的地产投资回报率

我最常用的一个计算投资回报率的指标是“毛租金乘数”,即,房价与毛租金的比例,毛租金乘数越小越好。例如,A房产,50万的房价,月租金2500,毛租金乘数200;B房产,70万的房价,月租金也是2500,毛租金乘数280,A房产的投资回报高于B房产。在多伦多,公寓/CONDO的毛租金乘数在200-300之间。独立屋的毛租金乘数在400-700 之间。很多人也把这个指标是作为丈量泡沫大小的依据,乘数越大,泡沫越大。如果只看这个指标,你会发现,偏远地区的房产非常适合投资,但偏远地区空置率高,房价上涨速度慢,因此这个指标只能用于类似社区、同一类房产,不同的两个房产的比较。

“资本化率”,不考虑贷款因素,单纯看房产的盈利能力,即,营业收入与房屋售价的比率,是假设全款购入房产,资金产生的回报率。对于民用住宅来说,资本化率低,说明售价高,房产地理位置处于房价上升,中产阶级和高收入人群的地区,投资风险小。资本化率高,说明售价低,房产地理位置处于房价下降,贫困和低收入人群的地区,投资风险大。资本化率可以变形,即,加入贷款因素,用于判断房产的卖出时点。我们都知道,当利率上升到一定程度时,持有投资物业会亏损,而这个临界点是通过变形后的资本化率计算的。如果年租金12万,支出7万,营运净收入就是5万,如果房产市值71.5万,资本化率就是7%,当利率高于7%时,就出现了利率高于资本化率的“负杠杆效应”,这是强烈的房产卖出信号。

“投资回报率”,return on investment ROI,即,收入减成本除以成本的比率。这是实实在在量化投资效果,用于地产投资和其他投资做比较的指标。以投资公寓/condo为例,如果是负现金流,成本就是首付加上每月追加的首付款,收入就是毛租金减掉各种费用后的净收入。举两个例子,A房产,年租金收入12640,保险费137,利息支出4542,大楼管理费2101,维修费900,地税1937,净收入1994,首付4万,年租金投资回报4.98%。B 房产,年租金收入18000,保险费130,利息6333,管理费3096,地税1644,净租金收入11203,首付款71000,年租金投资回报率16%。地产投资者,可以看一下每年报税时填报的T776表“Statement of real estate rentals”,自己可以算出来地产投资的租金回报率。税后的投资回报率很难计算,原因是每个人的边际税率不一样。总体的投资回报率,要等到售出房产,交了资本利得税才能算出。同一处地产,因为贷款占房价的比例不一样,因此即使同一栋房屋不同的投资人所获得的ROI也不一样,因此,没法和别人比,只能和自己的其他投资选项比。

04地产投资回报与税收

从初期投入,到售出房产,综合的投资回报要看总的租金收入和资本利得收入,以及对应的税率。净租金收入,每年要同其他个人收入一起纳税,净租金收入有可能导致家庭总的边际税率上升,租金净收入太高反而会导致当年家庭总的税收负担加重。资本利得税的税率是工薪收入或净租金收入税率的一半,房产售出的那一年才需要交纳。高收入家庭不必追求较高的租金收入,同时尽量推迟资本利得税的交纳时间。面对加拿大的高税率,税民可以使用的最有效工具是3D:Defer, Divide 和Deduct, 其中尽量拖延交税时间是上策中的上上策,因此,长期持有房地产,能不卖就不卖,可以最大限度地提高房地产投资的最终收益率。同时,要不断加按投资房,降低净租金收入,从而降低当期税收额,加按的资金用于下一项投资,待日后家庭总体收入降低并需要现金流的时候,再加速偿还投资房按揭贷款。

05 看不到的地方和算不清的账

在《穷查理宝典》中,芒格的朋友评价巴菲特和芒格的投资策略是:长年精心维护着他们复利的机器。对于地产投资,就是需要长年维护我们的杠杆。自住房,杠杆一定要低,最好早日还清自住房。投资房,如果杠杆太小会降低收益。加按投资房,就是从房产中提取资本,这个步骤是肉眼看不到的,需要用知识和经验才能看到。加按投资房,取回初始投资,继续持有房产,不仅尽量延迟了支付资本利得税,而且使这笔地产投资的收益率不好算了,因为投入的成本变成了0或负数。从这个角度上看,地产投资最高境界不是追求租金回报,而是看到别人看不见的地方,不去算那些根本算不清的账。只要利率低,只买不卖。

房地产,是我们每个人都熟悉的资产,从小就住在房子里,不陌生。投资房地产只不过是买来房子租给别人住,自己收租金,不需要令人炫目的财技,大妈都会。投资股票,需要长时间的学习,交给理财顾问就不管了,恐怕没那么简单。同样的投资回报率,我会去投资自己熟悉的资产。托马斯卡莱尔有句名言: “人的任务不是去看清远处模糊的东西,而是去做好身边清楚的事情。”